Comment réussir votre levée de fonds grâce au financement public non dilutif

Notre constat sur la levée de fonds

La levée de fonds est un game-changer

- Une levée de fonds constitue une phase de planification cruciale pour toutes les Startups. C’est le moment où l’on prend le temps de « penser son projet ». C’est fixer vos objectifs, chiffrer vos besoins, affiner le modèle économique, poser une stratégie commerciale viable etc. C’est la période où vous allez réaliser des choix stratégiques.

- Paradoxalement, ce n’est presque jamais un temps fort de recherche d’aides ou de subventions non dilutives. 81% des dirigeants que nous avons questionné sur le sujet ont été absorbés à 100% dans leur recherche d’investisseurs.

- Or, les aides et les subventions publiques non dilutives, peuvent prendre en charge plus de 50% des investissements qui suivent une levée de fonds. Dans les faits, elles prennent en charge rarement plus de 15% des dépenses engagées, laissant l’écrasante majorité de l’investissement, et du risque qui va avec, aux investisseurs.

Un recours délaissé par les entreprises

Pourquoi passer à côté d’une levée de fonds non dilutive qui laissera les parts de votre entreprise intactes ?

Les réponses à cette « question qui tue » sont évidentes :

- Vous n’avez pas toutes les clés pour actionner efficacement ces leviers. Ils sont bien connus en apparence (grâce à une communication massive de l’écosystème), mais très mal maîtrisés dans la pratique.

- L’urgence est de focaliser votre énergie sur la recherche d’investisseurs.

Comme le volet dilutif de votre levée est synonyme de réussite, si l’objectif est non atteint alors les solutions de financements public paraissent également hors de votre portée.

Enfin, il existe énormément d’idées reçues sur les aides publiques. Elles conduisent malheureusement à des conseils fondés sur des croyances et contre-vérités :

- « Il faut être dans les petits papiers de certaines personnes pour obtenir des aides publiques »

- « Obtenir des financements publics c’est long et usant pour des résultats décevants »

- « Il n’y a que le prêt d’amorçage de Bpifrance qui vaut le coup »

Un levier de croissance sous-estimé

Pourtant, vous avez tout intérêt à prendre de la hauteur sur vos besoins pour les mois et années à venir. En anticipant l’obtention d’aides publiques en plus de votre levée de fonds, vous donnerez une dimension plus large à vos projets futurs.

Obtenir un maximum d’aides et de subventions en sortie de levée de fonds ce n’est pas : multiplier les démarches, tenter les opportunités tout azimut; ou vouloir prendre tout ce qui peut l’être sans but précis.

Au contraire, obtenir plus d’aides ou de subventions c’est :

- comprendre les “règles du jeu” en matière de création de valeur.

- être capable de se remettre en question pour adapter ses plans en suivant une méthodologie précise.

- être crédible dans ses demandes comme on le serait avec des investisseurs privés.

En un mot : c’est adopter une démarche structurée, ambitieuse et respectueuse des fonds apportés par les collectivités.

Ne croyez pas tout ce qu'on vous dit...

Bien entendu, cette recommandation est à prendre au second degré ! Mais il est important de s'affranchir des idées reçues largement véhiculées dans l'éco-système, des informations imprécises diffusées par les organismes, des conseils (souvent improvisés) de personnes qui n'ont approfondi ni votre projet, ni les cahiers des charges des financements publics proposés par l'ensemble des collectivités.

Cela pourrait vous conduire à la solution de facilité : prendre ce qu'on voudra bien vous donner, c'est à dire subir plutôt que de choisir les conditions dans lesquelles votre projet sera financé.

Comment bien calibrer votre levée de fonds ?

Construire un mix-financements gagnant pour la levée de fonds

L’importance du mix-financements dans une levée de fonds

Une levée de fonds n’est pas uniquement constituée d’une ouverture de capital. L’entrée de nouveaux investisseurs, ou le nouvel apport des associés existants constitue un socle de base.

Vous contenter de ce socle dilutif revient à faire porter la majorité du risque financier sur vos investisseurs.

Les effets secondaires les plus courants sont alors les suivants :

- Vos investisseurs peuvent prendre peur, et se défausser alors qu’ils étaient intéressés par l’investissement,

- Vos levées de fonds qui trainent en longueur, faute de réunir les sommes indispensables à l’atteinte de vos objectifs,

- Vous activez des « levées en plusieurs tranches ». Elles sécurisent les investisseurs au détriment des besoins réels du projet…Et de vos intérêts de fondateurs !

En conséquence, votre boîte peut s’affaiblir, votre projet est sous-financé et l’atteinte des objectifs est plus incertaine.

En observant une centaine d’entreprises qui ont levé des fonds dans les 5 dernières années, nous sommes arrivés à une conviction forte. Ceux qui atteignent leur objectifs et passent le cap sont systématiquement ceux qui ont réussi à construire un « mix financements » qui va bien au delà de la base dilutive lors de leur augmentation de capital.

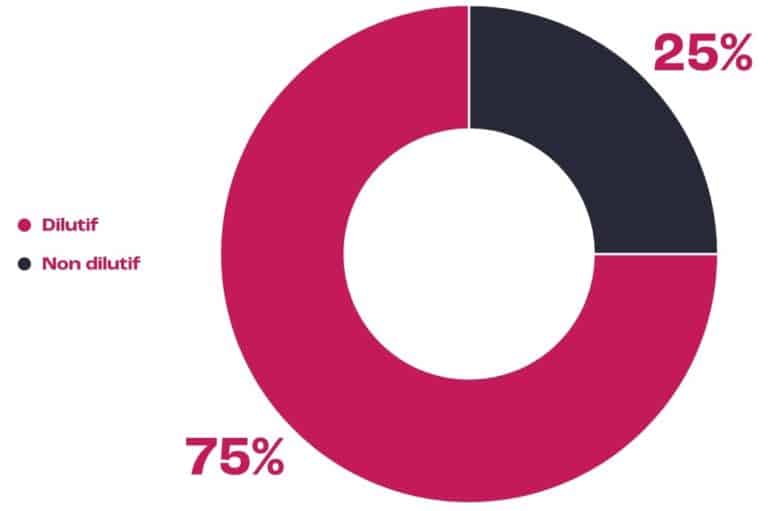

Cela illustre une situation extrêmement courante et a été construit sur l’observation de 100 levées de fonds entre 2019 et 2022.

Nous nous sommes également aperçus que dans plus de 80% des cas, le montant levé est réduit en moyenne de 40%

A l’inverse, nous avons observé que lorsque l’entreprise parvient à porter la part non dilutive de sa levée de fonds de 25% à 45% :

- L’objectif de levée est atteint dans 87% des cas,

- Le risque d’apport complémentaire des investisseurs est réduit d’au moins 60%,

- Les objectifs techniques sont atteints dans plus de 90% des cas

- Les objectifs commerciaux sont atteints dans plus 70% des cas

Ces quelques chiffres résument à eux seuls l’intérêt d’un mix-financements équilibré !

Répartition moyenne de l’augmentation de capital :

Comment est constitué un mix-financement ?

En règle générale, un mix-financement est constitué de 2 tranches :

- La tranche dilutive : l’apport des investisseurs

- La tranche non dilutive : les autres apports

La tranche dilutive est fondamentale, elle est et doit rester votre priorité au démarrage de votre levée de fonds. Car sans l’apport des investisseurs, vous ne pourrez envisager aucune tranche non dilutive. Elle est constituée :

- Du capital acquis par les futurs associés (ou les associés déjà présents)

- Des primes d’émissions portant sur le capital acquis

- Parfois, dans des cas plus rares, les investisseurs préfèrent d’autres modes d’investissement, comme les obligations convertibles par exemple.

La tranche non dilutive est constituée de tous les apports qui ne nécessitent aucune cession de capital. Ces apports sont, le plus souvent « adossés » aux apports des investisseurs. Elle est constituée :

- Des prêts bancaires

- Des aides et subventions publiques et para-publiques

- Des prêts « bonifiés » des collectivités publiques et para-publiques

Les aides, les prêts et les subventions sont délivrés par des organismes comme Bpifrance, ou encore la Banque des Territoires, l’ADEME, les ministères, les régions, les villes, et l’Union européenne.

Comment construire son mix-financement ?

La meilleure manière de construire un mix-financement équilibré est de procéder par étape.

Adapter votre Business Plan

Étape 1 : Faites le point sur la situation souhaitée

Dans un premier temps, il est impératif de réaliser un travail approfondi sur votre Business Plan (BP), pour fixer de manière précise :

- La situation actuelle : Quel est le stade d’avancement du projet, quelles sont les limites auxquelles l’entreprise est confrontée faute de moyens suffisants ? Et surtout, quelles sont les conséquences de ces limites à court et moyen terme ?

- Les objectifs : Comment dépasser les limites actuelles, et surtout quelle sera la situation idéale à 24-36 mois si l’entreprise réussit à les dépasser ? Quelles seront alors les nouvelles limites qui risquent d’émerger ? Est-ce que les objectifs techniques sont en adéquation avec les objectifs commerciaux ?

- Les moyens : Pour dépasser les limites actuelles, il faut accroitre la capacité d’investissement de l’entreprise. Quelles sont les dépenses indispensables à 24-36 mois ? Comment sont-elles réparties entre le développement technique et le marketing/commercial ? entre l’interne et la sous-traitance ?

- La stratégie : Quelles sont les différentes stratégies possibles qui limiteraient au maximum le besoin de cash ? Quelles sont les parts que vous êtes prêts à céder pour vous donner les moyens de votre succès ? Que faites-vous si les solutions que vous trouvez dépassent ce que vous êtes prêts à céder ? Quel risque personnel êtes-vous prêt à prendre ?

Étape 2 : Répondez aux questions-clé

Ces quelques questions ne sont pas exhaustives, mais y répondre avec le recul nécessaire permet de poser les deux variables les plus importantes :

- Quel est le montant minimal que vous devez impérativement réunir ?

- Quel serait le montant qui vous permettrait d’atteindre à coup sûr vos objectifs ?

C’est aussi répondre à une question essentielle. Si ce montant minimal n’est pas atteint, alors ne serait-il pas préférable de renoncer à l’opération ?… Nous avons observé à quel point les contraintes financières en cours de levée de fonds pouvaient mener à des décisions contre-productives. Des décisions qui en définitive donnent l’illusion d’un succès tout en précipitant une entreprise dans le mur.

L’enjeu est alors de rester le plus transparent et raisonnable pour performer. A ce stade, inutile de gonfler vos projections. Vos investisseurs ne sont pas dupes et savent distinguer un BP trop ambitieux d’un BP réaliste.

Pitcher pour décrocher vos lettres d’intention (LOI)

Dans un second temps, il faut aller concrètement à la rencontre des investisseurs, avec votre Pitch sous le bras. Votre objectif est de réunir au minimum 80% du montant minimal établi durant la première phase, en expliquant à vos investisseurs qu’un engagement de leur part vous permet de travailler sur un mix-financements qui vous permettra d’obtenir le montant idéal, celui qui sécurise le mieux vos objectifs et leurs intérêts.

Une fois que vous avez réuni vos lettres d’intentions et que le calendrier de l’opération est définitivement posé, il est temps de travailler sur le volet non dilutif de votre levée de fonds. Ne le faites pas avant, c’est inutile. Il n’y a pas pire perte de temps qu’une sollicitation prématurée des différents organismes et des banques. Nous verrons dans la suite de ce guide comment dérouler une méthodologie structurée pour obtenir un maximum d’aides et de subventions dans les 24 à 36 mois qui suivront votre levée de fonds.

Combien de temps envisager pour le closing dilutif et non dilutif?

Tous ceux qui ont levé le disent : on lève (presque) toujours plus tard que prévu, des sommes (presque) toujours moins importantes qu’espérées. Dès lors, il faut se baser sur les hypothèses les plus pessimistes en matière de durée de levée de fonds.

Sur des levées entre 1M€ et 5M€, nous observons une durée de 6 à 7 mois entre la première rencontre avec des investisseurs et le closing. C’est long, surtout quand l’entreprise subit des tensions de trésorerie sur le court terme qui l’empêchent d’avancer.

Dans un mix-financements non dilutif optimisé, la ligne d’horizon n’est pas le closing

C’est l’erreur numéro 1 qui est commise par la quasi totalité des dirigeants : le closing, c’est la fin de votre levée de fonds dilutive. Vous obtenez le cash en une fois, afin de lancer les investissements prévus. Ce n’est pas la fin de votre levée pour autant ! Au contraire, ce n’est qu’un début :

- Les prêts bancaires arrivent généralement dans les semaines ou mois qui suivent, tout comme certains prêts accordés par des organismes publics comme Bpifrance.

- Toutes les autres aides publiques (avances, subventions, concours, appels à projets, etc.) suivent un calendrier différent. Vous les sollicitez et obtenez au fur et à mesure de l’avancement de votre projet, dans les 24 à 36 mois après votre levée de fonds.

Il n’y a donc pas de « closing non dilutif », car ce n’est pas comme ça que fonctionnent les financements publics.

L’erreur la plus souvent commise est de ne pas chercher à aller plus loin que les fonds obtenus consécutivement au closing de la levée. C’est renoncer ainsi à la plupart des financements auxquels vous pourriez prétendre !

Envisager un bridge non dilutif pour anticiper les retards de levée

Si, dès l’étape de planification, vous constatez que dans les hypothèses les plus pessimistes, vous allez subir une forte tension de trésorerie en amont du closing, il est temps d’explorer une voie souvent délaissée par les dirigeants : le bridge financier.

Un bridge financier public non dilutif, c’est une part voire la totalité d’un prêt, qui est normalement accordé consécutivement au closing, qui vous est avancé immédiatement, afin que vous puissiez éviter les tensions de trésorerie en phase de négociation avec vos futurs investisseurs.

Mais attention, ce dispositif ne vous sera d’aucun secours si votre tension de trésorerie est « structurelle » (liée à un manque d’activité, à des capitaux propres insuffisants, etc.).

Pour être accordé, l’organisme vous demandera presque systématiquement des assurances que votre levée de fonds est avancée (lettres d’intentions, Due Dilligence, etc.) avec un engagement de vos investisseurs.

Si vous n’en possédez pas, il vaut mieux consentir à réduire temporairement au maximum vos dépenses, afin de vous donner le temps nécessaire pour réaliser votre levée de fonds dilutive.

Comment obtenir un maximum d’aides et subventions publiques non dilutives

Planifier ses aides publiques à 18-24 mois après le closing

Obtenir un maximum de financements publics, c’est comprendre que ces derniers s’obtiennent sur un « pas de temps » différent que celui de votre closing dilutif.

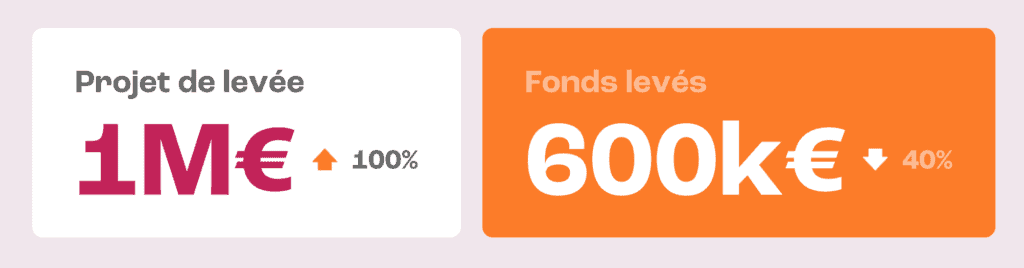

Cette situation peut être très inconfortable, car si vous avez besoin, par exemple d’1M€ pour atteindre vos objectifs et que vous levez 500k€ en dilutif, la question se pose : comment vous sécuriser sur le reste du besoin, et lancer sereinement vos investissements, alors même que vous n’avez pas déposé de demandes de financements complémentaires ?

C’est là qu’intervient la planification : afin de vous sécuriser au maximum, vous avez besoin de savoir, dès le départ :

- quels sont les financements auxquels vous pourriez prétendre ?

- quelles sommes vont-ils représenter ?

- dans quels délais pourriez vous les obtenir ?

- sous quelles conditions préalables ?

- avec quel niveau d’aléas ?

Même si la tâche peut paraître impossible à réaliser, alors même que vous consacrez tout votre temps à vos investisseurs, il existe des méthodes pour y parvenir efficacement en quelques semaines à peine !

Passer d’un BP à un « pitch RDI » pour obtenir un maximum d’aides

Jalonner vos projets de RD&I

La première étape, la plus importante, est de retourner au Business Plan. Vous avez clairement établi votre besoin et vous savez globalement quels profils vous devrez recruter ou quels travaux vous allez sous-traiter pour atteindre votre objectif.

Mais pour planifier vos co-financements publics, il faut pousser un peu plus loin votre planification. Il faut comprendre que les organismes qui vous financeront ont une grille de lecture bien différente de celle de vos investisseurs. Ils ont besoin d’analyser votre plan RDI (Recherche, Développement et Innovation), qui contient principalement les informations suivantes :

- Vos objectifs techniques détaillés (technologies mises en œuvre, incertitudes, nouveautés, degré de complexité, etc.)

- Les étapes de développement qui vous permettront de les atteindre

- Les moyens humains et matériels nécessaires à chaque étape

- L’impact de l’atteinte de ces objectifs sur votre activité, à chaque étape

- Votre stratégie de retour sur investissement

Une documentation essentielle

Il s’agit d’une véritable « stratégie RD&I » complète et documentée, que toute entreprise de la tech devrait poser clairement afin de mieux piloter ses investissements. Cependant, ce n’est pas sur cela que les investisseurs fondent leurs décisions. Ces derniers sont plus attachés au marché, à la concurrence, aux stratégies marketing et commerciales, à la scalabilité de votre offre, etc. Ce qui explique que moins d’une Startup sur dix ne réalise vraiment cet exercice.

Cet écart de lecture est tout à fait logique, car les investisseurs financent votre business, les collectivités financent un projet. Leurs objectifs respectifs et leur retour sur investissement ne sont pas du tout alignés.

En pleine levée de fonds dilutive, peu de dirigeants ont réellement le temps de construire un plan stratégique RD&I complet et documenté. Et, à ce stade, notre conseil est de « poser les bases », en établissant un « pitch RD&I ». Il s’agit d’une version non documentée de votre plan, qui a pour but principal d’affiner les investissements au fur et à mesure du développement du projet.

Réaliser un plan RD&I peut prendre plusieurs semaines, un pitch RD&I lui ne prendra que quelques jours de travail pour être finalisé.

Identifier les organismes publics et les aides 100% compatibles avec vos projets

Votre pitch RD&I constitue la base qui vous permet de rechercher des financements ciblés, spécifiques aux besoins financiers de votre projet dans le temps. Il a donc l’avantage d’illustrer une « time frame » technique chiffrée claire.

Dès lors, pour chaque étape du projet, vous pouvez lancer une recherche ciblée de financements. Des sites comme www.les-aides.fr peuvent vous aider dans ce travail d’investigation, un peu long et fastidieux.

Notez en face de chaque étape de votre projet les financements trouvés, leur versement (subvention, prêt, avance, mix, etc.), et les conditions pour les obtenir. Vous pouvez ainsi avoir plusieurs possibilités, que vous pourrez affiner au fur et à mesure.

Réalisez plusieurs hypothèses

Enfin, vous avez tous les éléments qui vous permettent de calculer le montant global des financements que vous solliciterez dans les 24 à 36 mois qui suivent votre levée. Nous vous conseillons de réaliser, sur cette base, plusieurs hypothèses : de la plus pessimiste à la plus optimiste.

Posez votre nouveau mix-financements

Prenez l’hypothèse moyenne et posez ainsi votre nouveau mix-financements, qui regroupera :

- Votre levée de fonds dilutive

- Vos éventuels prêts bancaires

- Les aides et subventions publiques étalées dans le temps

Planification + Pitch R&DI = Base de votre stratégie de co-financement public

Comment convaincre vos investisseurs ?

Les bénéfices d’un mix-financement qui repose moins sur eux

De nombreux entrepreneurs qui comptent sur les aides et subventions publiques se heurtent au scepticisme de leurs investisseurs. Pour comprendre cette posture, il faut analyser quelques chiffres simples : plus de 90% des dirigeants expliquent à leurs investisseurs qu’ils vont être soutenus par des aides et subventions publiques après leur levée de fonds, moins de 40% d’entre-eux réalisent réellement et efficacement les démarches pour les obtenir en temps et en heure.

Il est donc essentiel de de faire preuve d’un grand pragmatisme dans la communication aux investisseurs sur le sujet, en présentant des dispositifs clairs, des montants réalistes, et en évoquant les conditions et aléas qui pourraient remettre en question vos plans.

Cette démarche, selon notre expérience, est de nature à crédibiliser la réalité du mix-financement non dilutif, le faisant passer d’un effet de communication à la réalité.

Leur montrer que leur investissement est sécurisé

Le meilleur argument que vous pouvez avancer auprès de vos investisseurs est le plus simple :

- Chaque euro non dilutif qui vient en complément de leur apport augmente de façon significative les chances de succès du projet

Là aussi, toutes les statistiques disponibles démontrent que les entreprises qui ont disposé des financements publics les plus importants sont celles qui ont le mieux résisté au risque en phase de cashburn.

Pour vos futurs investisseurs, un entrepreneur qui démontre sa maîtrise des aides et subventions publiques non dilutives, est un entrepreneur qui sait mettre toutes les chances de son côté pour atteindre les objectifs qu’il présente. Et l’atteinte de vos objectifs est la clé pour la réussite de leurs investissements.

→ Pour illustrer votre propos, n’hésitez pas à dessiner un camembert visuel, qui représente clairement les hypothèses de financements non dilutifs que vous solliciterez jusqu’à atteinte de vos objectifs. Cette démarche est rarement réalisée et peut réellement faire la différence lorsque les investisseurs doivent arbitrer entre des dossiers qui représentent un profil de risque similaire.

Restez pragmatique sur les aléas de votre levée de fonds non dilutive

Faire preuve de planification et de clarté, c’est aussi savoir prendre en compte les aléas. Dans votre plan de co-financement de votre stratégie RD&I, vous allez forcément planifier des financements que vous ne solliciterez que dans plusieurs mois, voire plusieurs années.

Qu’arrivera-t-il si l’un des financements visé n’est plus disponible ? Quelle serait la conséquence du refus d’un organisme de vous financer, malgré le sérieux de votre projet ? Comment vous adapter si une demande de financement prend beaucoup plus de temps que prévu ?

Si la part non dilutive de votre levée de fonds représente entre 40% et 60% de votre besoin de cash, une telle situation peut rapidement se révéler problématique…

Le plus souvent, les échecs d’obtention des fonds sont liés à :

- L’avancement du projet est retardé, suite à des échecs techniques. Car les financement sont sollicités lorsqu’une étape du projet est franchie, et non pas à date fixe…

- L’état financier de l’entreprise est beaucoup plus dégradé que prévu, le plus souvent suite à un retard important des ventes,

- Le dossier présenté ne continent pas les éléments essentiels qui fondent la décision de l’organisme sollicité. Cette situation est fâcheuse, car l’échec est lié purement à un problème de forme, et non pas à un problème de fond,

- Enfin, l’échec peut résulter d’une évolution de politique d’investissement de l’organisme public sollicité (comme Bpifrance). C’est le cas le plus difficile, car vous n’y pouvez strictement rien.

La mauvaise nouvelle, c’est qu’il n’existe pas de solution « miracle » pour sécuriser à 100% la bonne exécution de votre plan. La bonne nouvelle, c’est qu’avec un travail de planification soigneusement réalisé, vous aurez presque toujours une solution alternative devant vous.

Comment anticiper pour éviter de se faire piéger ?

La meilleure défense, c’est l’attaque. Ce vieux dicton s’applique parfaitement au pilotage de vos aides et subventions en phase de cashburn. Pour attaquer efficacement, il est notamment primordial d’anticiper, de planifier. L’enjeu est immense ! Il faut éviter de vous retrouver surpris, face à un risque trop longtemps ignoré faute de temps, ou faute de solutions.

« Forecaster » et « re-forecaster » régulièrement

Il s’agit de reprendre votre plan RD&I, et de pointer l’évolution de son stade d’avancement. Notre conseil est de le faire chaque mois durant les phases de cashburn, pour ne rien rater. Si vous constatez qu’une étape de votre projet prend du retard, il faut impérativement :

- Prendre en compte ce retard dans la date de sollicitation de vos prochains financements,

- Vérifier que vous n’allez pas subir une tension de trésorerie trop forte,

- Si c’est le cas, alors il convient d’anticiper des solutions d’économies à moindre effort. Si cela ne suffit pas alertez vos investisseurs, afin d’anticiper au maximum une opération de bridge financier. Il est toujours préférable d’avoir prévu une solution avec vos investisseurs sans l’activer que de subir un apport en capital dans l’urgence.

Votre pire ennemi, ce n’est pas les aléas. Ils sont inévitables et font partie intégrante de tout projet. Le danger vient de l’effet de surprise, et du manque d’anticipation. Si une situation est anticipée, alors vous pouvez re-travailler en amont votre plan RD&I, ajuster vos dépenses en conséquence, affiner vos besoins, trouver des solutions nouvelles et vous en sortir.

Réaliser une veille minutieuse

Les financements publics évoluent en permanence. Ces évolutions sont naturelles, et montre l’énergie des collectivités soucieuses de dynamiser leur territoire. La plupart du temps, ces évolutions sont favorables aux entreprises : création de nouveaux dispositifs, amélioration d’aides existantes, évolution des budgets, etc. Cependant, dans certains cas, ces évolutions peuvent avoir des conséquences négatives sur vos plans. Il est donc important de structurer une veille régulière pour :

- Identifier les nouveaux dispositifs qui pourraient s’intégrer et améliorer votre plan de co-financement RD&I,

- Identifier les éventuels problèmes, comme la non reconduction d’un dispositif, afin de planifier une alternative.

Dans un cas comme dans l’autre, il est essentiel de répercuter l’impact de ces évolutions sur votre plan de RD&I, afin de l’ajuster en conséquence et vous assurer qu’il est toujours solide.

Si la démarche est entamée trop tôt, les metrics-clés de l'augmentation de capital ne sont pas figés. Pour être efficace, il faut connaitre le montant apporté par les investisseurs, les parts qui seront cédées et avoir une idée assez précise du timing de clôture. Nous démarrons nos travaux en général entre 1 et 3 mois avant la fin de la levée de fonds.

Comme évoqué en introduction, les levées inférieures à 500k€ ne nécessitent pas un travail aussi approfondi sur les leviers de financements publics. Bien souvent, l'enjeu est alors de viser le financement qui prendra le mieux en charge les dépenses du projet à plus court terme.

Pour y voir plus clair, programmons un échange ! L'idée est de faire connaissance, connaitre vos enjeux et de vous aiguiller vers la stratégie la plus pertinente.